一季度基建投资增速大幅回升,广义达到10.5%同时,中央财经委员会会议强调全面加强基础设施建设,因此市场普遍对今年的基建投资给出了非常乐观的预期对于基建投资增速的年度预测,证券研究领域宏观团队的预测和固定收益团队的预测存在较大差异中泰证券认为,投资是起点,但不宜高估考虑到目前政策的效果,固定投资年增长率为5.7%,高于2021年的4.9%,与2018年和2019年相近

以下是报告的内容:

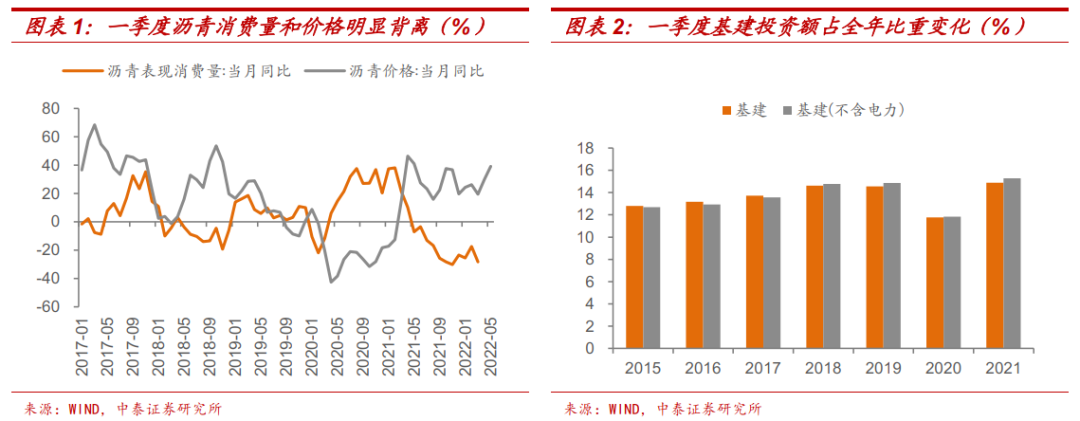

一季度基建投资增速大幅回升,广义达到10.5%同时,中央财经委员会会议强调全面加强基础设施建设,因此市场普遍对今年的基建投资给出了非常乐观的预期可是,市场似乎忽略了两点第一点是通货膨胀因素一季度累计PPI同比增长8.7%,这意味着扣除价格因素后的实际投资增速可能没有那么高例如,作为道路建设主要辅助材料的沥青,一季度消费量同比下降24.2%,而价格同比上涨22.7%第二点是季节因素一季度基建投资占全年的比重普遍较低

此外,我还发现,证券研究领域的宏观团队和固定收益团队对今年基建投资增速的看法存在较大差异,即使内部权益的宏观研究员和同一家基金公司的固定收益率研究员也存在较大差异这可能是由于方法上的差异宏观研究通常从稳增长的必要性,发改委的项目数量,重点项目的投资规模,中财委的文件来看基建的预期增速似乎只要有意愿,目标就能实现而催收团队研究基建的想法,因为本身就是研究债务的,会从能否实现的角度来看

最近几年来,很多宏观研究领域的分析师都高估了基建投资的增速,说明他们高估了政策的作用在这方面,我更倾向于相信固定收益研究员的分析框架和逻辑,因为他们一直与地方政府,企业和其他债券发行人保持着密切的联系本文是中泰研究团队关于基础设施投资增长前景的研究报告他们更关注基础设施的能力,而不是意愿

基本结论

年内基建增速可能会有预期差异如果隐性债务监管政策没有明显放松,没有增量政策工具出台,伴随着预算资金和专项债务支持力度的逐渐减弱,预计基建力度可能从二季度开始明显回落乐观情况下,如果单纯假设其他资本分项维持去年同期水平,预计二至四季度基建投资同比增速分别为4.3%,4.1%和1.6%

投资是抓手,但不可高估4月,政治局会议明确提出,全面扩大内需的关键是发挥有效投资的关键作用考虑到出口增长大概率下降,消费受限于就业和收入恢复,投资有望成为稳增长政策的重要抓手但考虑到目前政策的效果,我们预计固定投资年增长率为5.7%,高于2021年的4.9%,与2018年和2019年相近

风险提示:稳增长政策超预期,城投债监管大幅放松,基础设施增长超出预期。

第一季度和第一季度基础设施质量如何。

从总量上看,高增长率的背后有令人不安的因素首先是物价:一季度累计PPI同比增长8.7%,这意味着扣除物价因素后的实际投资增速可能没有那么高例如,一季度道路运输业投资增长3.6%,但作为道路建设主要辅助材料的沥青,一季度消费量同比下降24.2%,而价格同比增长22.7%,表明投资统计数据与实物工作量可能存在较大偏差二是规模:一季度投资占全年的比重普遍较低,增速受政策阶段性发力和节奏变化影响较大历史上也有过不少年初以后基建项目增速不断下滑的情况,比如2011年,2015年,2017年,2018年

1)交通运输,仓储和邮政业:增量贡献主要来自邮政物流业一季度,交通运输仓储和邮政业投资同比增长9.6%其中,公路运输,铁路运输等二级子行业增长表现一般,主要由邮政物流业带动(体量较小,增速波动较大)

2)水利及环境设施管理行业:公共设施管理行业贡献最大一季度水利及环境设施管理投资同比增长8.0%,而19年同期仅为1%在二级子行业中,公共设施管理行业占比最大该领域项目投资与地方政府财政状况,平台债务融资关联度高过去几年,在隐性债务监管的约束下,增速一直低迷今年第一季度,贡献率大幅上升至6.3个百分点,但增长的可持续性仍有待观察

3)电力,热力,燃气及供水业:电力,热力供应业是主要驱动力一季度,电力,热力,燃气及供水业投资同比增长19.3%,比19年同期加快18.6个百分点其中,电力和热力供应业的拉动率由—5.3个百分点变为14.0个百分点这一部门一般由相应的中央预算资金支持项目投资主体为央企和地方国企,投资改善的制度约束相对较小

2.年内基建增速如何。

基本建设的重点逐渐从项目转向资金从去年年底专项债务项目准备和申报的推进情况,以及今年以来各省市披露的重大项目投资计划来看,与去年缺项目导致资金明显闲置的情况相比,今年的项目收尾不再是基建发展的主要制约因素相比之下,钱从哪里来可能更关键

基础设施建设意愿有所提升,但隐性债务红线没有改变最近,在基础设施发展方面出现了一些令人困惑的信号比如央行和外管局提出金融23条,保障融资平台公司的合理融资需求中央财经委员会将全面加强基础设施建设,构建现代化基础设施体系上升到国家安全层面另一方面,中央深改委和银监会不断强调坚决遏制地方政府隐性债务我们认为,从重点领域的部署来看,今年基建稳增长的意愿和力度明显提升,但严控隐性债务的基调和红线目前没有改变,地方政府只能在现有的制度约束和财力范围内尽力而为,量力而行

预算:支出提前,增速难以维持。

假设上半年广义预算支出维持一季度增速,则全年预算完成情况与目标一致,这意味着下半年广义预算支出增速大幅下降至1.0%此外,由于土地市场下行,疫情影响,减税降费等三大因素叠加,一季度广义收入增速已降至0.2%,加大了地方政府平衡财政收支的难度,并可能导致预算目标无法完成

乐观的情况下,预计下半年一般公共预算中用于基础设施的资金增速将降至3.7%假设全年预算支出进度为100%,基建支出在预算安排中的比重将上升至23%,而上半年一般公共预算支出增速将保持在8%的高位预计二至四季度基建预算资金分别增长4.4%,3.7%和3.7%

专项债:绝对规模较高,但同比支撑较弱。

由于社会事业和保障房投资支出的刚性,专项债务资金用于基建投资的比例相对稳定,基本在60%左右今年一季度,专项债券用作项目资本金的比例升至8.7%,但仍明显低于25%的红线此外,相关项目资本的比例通常很高,杠杆的杠杆效应有限4月份以来,新专项债券发行节奏明显放缓,5—6月份可能会再次提速下半年,新增专项债券供给大幅减少

按照2年项目建设期内的平滑处理,我们估算2019年以来基建月度专项债券资金的落地规模二季度以来,基建月度专项债券资金落地规模保持高位但伴随着去年基数的逐步提高,从同比来看,支撑作用有望逐渐减弱

乐观的情况下,假设资金其他分项能维持去年同期水平,但伴随着当季基建投资的增加,预计二季度财政资金和专项债务的拉动作用将逐渐减弱,二至四季度基建增速分别为4.3%,4.1%和1.6%。

第三,投资是抓手,但不可高估。

4月,政治局会议明确提出,全面扩大内需的关键是发挥有效投资的关键作用考虑到出口增长大概率下降,消费受限于就业和收入恢复,投资有望成为稳增长政策的重要抓手但是,考虑到目前政策的效果,固定投资的年增长率可能不高

乐观形势下:地产好转大概率呈U型,全年投资预计与去年持平,如果隐性债务监管政策没有明显放松,没有增量政策工具,预计基建增速为4.4%,制造业受益于前期利润改善和融资政策支持,预计全年增长8%此外,假设今年其他投资项目保持平均增速,预计全年固定投资增速为5.7%,高于2021年的4.9%,与2018年和2019年相近

四。风险警告

稳增长政策超预期,城投债监管大幅放松,基础设施增长超出预期。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。